Oljefondet og Finansdepartementet forsvarer seg mot kritikken fra Riksrevisjonen for forvaltningshonorarene i Oljefondet. Kritikken kom etter at fondet på en investering på 2,8 milliarder kroner betalte ut et forvaltningshonorar på 500 millioner kroner. Forvaltningshonoraret var avkastningsavhengig uten noen øvre grense. Kommunikasjonsrådgiver i Norges Bank Investment Management (NBIM), Øystein Sjølie forsvarer seg med at denne typen avtaler er helt vanlig innen denne typen forvaltning. Men som gode investorer burde Oljefondet ha visst at god avkastning sjeldent oppnås ved å kopiere alle andre. Det er ofte smart å benytte sine spesielle forutsetninger for å bedre avkastningen.

I forvaltningsverden så er det to argumenter for avkastningsavhengig forvaltningshonorar:

Deling av risiko

Avkastningen fra forvaltning er gjerne meget volatil. Formålet er å redusere utbetaling av store forvaltningshonorarer når en allerede har negativ avkastning. For mange kan dette føre til en meget skadelig og dyr likviditetsskvis. For å få forvalterne til å gå med på dette, må en gi dem en stor oppside, fordi de tar på seg risiko. Oljefondets størrelse, oljefondets langsiktighet og det at oljefondet stadig tilføres friske penger medfører at Oljefondet kan utbetale honorarer også i perioder med lav avkastning uten å komme i en likvididetsskvis. Oljefondet er derfor nærmere til å ta for seg risikoen i forvaltningsrisikoen enn forvalterne. Dermed kan det være like naturlig med et fast forvaltningshonorar. Videre om forvalterne har en stor mengde avkastningsbasert honorering, så ville de helt sikkert ha et stort ønske om å ha noen faste forvaltningshonorarer. Dette vil gi grunnlag for betydelig lavere forventede forvaltningshonorarer ved faste priser, enn ved avkastningsavhengige forvaltningshonorarer.

Innsats påvirker resultatet

Om innsatsen påvirker resultatet, samtidig som innsatsen ikke er observerbar så ønsker en å kunne gi insentiver for å sikre høy innsats. Det kan se ut som om dette er momentet som Oljefondet og Finansdepartementet vektlegger.

Her blir det viktig å huske at det her er snakk om gjentakende spill mellom oljefondet og forvalterne. Dette medfører at en både har en mulighet til belønning gjennom å betale mer om avkastningene er høy og en kan straffe ved å avstå fra å gi nye oppdrag. I tillegg har du kombinasjoner av disse og grader av disse.

Når vi setter ut forvaltning til et forvaltningsselskap så ønsker vi i utgangspunktet så høy avkastning som mulig med en ønsket risikoprofil. Om vi tror at høy innsats er med på å sikre høy avkastning, så ønsker vi som eier å øke sannsynligheten for høy innsats. Om vi ikke har mulighet for å observere innsats så velger en gjerne å belønne resultat. Når vi snakker om forvaltning så er det fire ting som gir god avkastning, flaks, risikotakning, innsats og kunnskap. Vi ønsker ikke å belønne flaks, se avsnitt om deling av risiko. Kunnskap kan observeres (historisk track record), slik at vi kan betale for dette med et fast forvaltningsbeløp.

Da står vi igjen med risikotakning og innsats. Problemet er at ingen av disse særlig observerbare og at de begge slår ut i resultatet i positiv retning. Høyere innsats gir høyere avkastning og høyere risiko gir høyere avkastning. Spesielt ved veldig høy avkastning over normalen så kan en si at risikotakning har en tendens til å spille en stor rolle, da det er lite trolig at innsatsen faktisk utgjør ekstremt store forskjeller. Om det er mulig å ta for høy risiko, så bør en altså ikke ha et avkastningsavhengig forvaltningshonorar uten noen øvre grense.

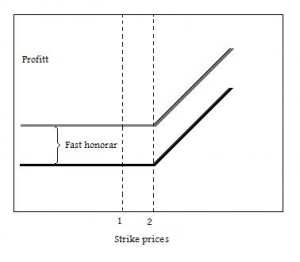

Denne typen forvaltningshonorar kan minne om en kjøpsopsjon, riktignok med en nedsiderisiko som går ut på at det er en mulighet for at en ikke får fornyet kontrakten. Her kan en si at høyere fast forvaltningshonorarer øker nedsiderisikoen. Et høyt fast forvaltningshonorar reduserer samtidig behovet for et avkastningsavhengig forvaltningshonorar. Om forvalterne likevel er kortsiktige, på grunn av sine interne bonuser eller om risikoen for å miste kontrakten av en annen grunn anses som uvesentlig, så vil opsjonselementet likevel bli det viktigste. Noe av det første en lærer når en studerer opsjoner er at høyere volatilitet gir høyere opsjonsverdi (høyere verdi av opsjonen). Her er volatilitet og høy risikotakning omtrent ensbetydende. Verdien av forvalterens forvaltiningshonorar vil dermed øke med den ekstra risikoen han tar. Med andre ord så kan en fort se at et avkastningsavhengig forvaltningshonorar med ubegrenset oppside, gir ubalanse mellom opp- og nedsiderisikoen. Dette medfører at belønningssystemet i minst like stor grad oppmuntrer til uønsket adferd (for høy risikotakning), som til ønsket adferd (høy innsats).

Oljefondet har altså en belønningsstruktur blant de forvaltningsselskapene som de benytter seg av som ikke er gunstig, den fører til lavere avkastning og uønsket risikotakning. Vi har også vansker med å se at denne risikotakningen er nødvendig. Vi er redd for at dette kan skyldes at Oljefondets ledelse selv har lignede belønningssystemer. Det er i så fall meget uheldig.

21 kommentarer til “Forvaltningshonorar i oljefondet”

Harald Magnus Andreassen, sjefsøkonom i First Securities.

Andreassen mener Oljefondet har fått for liten del av avkastningen.

– Oljefondet har fått en stor gevinst, men i forhold til risikoen har nok Oljefondet fått for lite og forvalteren for mye.

http://www.dagbladet.no/2010/10/19/nyheter/oljefondet/innenriks/13911020/

Forvalter Peter Warren i Warren Capital mener riksrevisoren ikke har skjønt hvordan mekanismene rundt suksesshonorarer fungerer.

– Her må man forstå at forvalteren har fått et suksesshonorar. Det innebærer at jo mer avkastning forvalteren skaper for investoren, jo høyere blir honoraret, sier Warren.

Han mener Riksrevisjonen er urimelig i kritikken av NBIM, Norges Bank og Finansdepartementet.

http://e24.no/makro-og-politikk/article3864205.ece

Her kan det presangteres at det finnes tilfeller hvor slike høye honorarer kunne forsvars.

Om en forvalter hadde fått sin livs ide, og den var forståelig og ble regnet som sikker av oljeforndet.For å få tilgang til denne ideen kan en da være villig til å betale.

Likevel er det da ikke dette de har forsvart seg med, de har forsvart seg med at dette er vanlig. Dette indikerer nettopp at dette ikke er et enkelttilfelle, men standarden. Da er det ikke god forvaltning.

Nettopp på grunn av denne endogenitetsproblemet som vi har beskrevet i denne kommentaren så er en nøtt til å beskytte seg med en cap. I normaltilfellet vil en superavkastning skyldes flaks eller risiko. Noe det da ikke skal belønnes for.

Videre så kan en jo si at dette er beløp som en på grunn av lav konkurranse må betale uansett, enten som et fastbeløp eller som et avkastningsavhenig beløp. Om dette er tilfellet så må en bygge opp mer intern kompetanse. Det disse forvalterne gjor er faktisk ikke så vanskelig. 500 millioner tilsvarer da faktisk 3-400 norske professorer.

Førsteamanuensis i finans ved Universitetet i Tromsø, Espen Sirnes:

– Det kan også motivere til å ta store sjanser. Du kan ta en «råsjans» som gjør at du får stort honorar dette året, sier Sirnes om avtaler av den typen som nå er kommet frem.

Sirnes mener man ikke kan skille flaks og dyktighet på så kort tid. – På ett år er det rett og slett ikke mulig, sier Sirnes, som lenge har vært kritisk til den aktive forvaltningen av oljefondet.

http://www.na24.no/article3009591.ece

Flere gode bloggkommentarer om oljefondets forvaltningshonorarer:

Fra bloggen Tankeløse Plukk

http://josefsen.org/blog/2010/10/19/oljefondets-hedgefondinvestering/

Morten Josefsen er doktorgradsstudent i finans

Han har tidligere skrevet om hvorfor han mener at Oljefondet bør bli mer passiv i sin forvaltning:

http://josefsen.org/blog/2010/01/13/oljefondet-b%C3%B8r-bli-passivt/

http://josefsen.org/blog/2010/02/10/famler-i-blind/

http://josefsen.org/blog/2010/03/26/dyr-forvaltning-av-oljefondet/

En annen blogger som skriver mye om forvaltningen i Oljefondet er Førsteamanuensis i finan ved Universitetet i Tromsø Espen Sirnes.

http://espensirnes.blogspot.com/

Are Slettan skriver om Superhonoraret i Oljefondet i en kommentar:

http://areslettan.na24blogg.no/?p=2932

Slettan kommenterer at Regjeringen at regjeringen har en politikk for å begrense bonuser i finansnæringen men at det samme tydeligvis ikke gjelder for Oljefondet.

– Helt eget løp

Siden det er et ganske åpenbart spørsmål, tenkte jeg at det var greit å stille det på en pressekonferanse i dag i forbindelse med utnevnelsen av Øystein Olsen som ny sjef for Norges Bank. Der var både Olsen og finansminister Sigbjørn Johnsen til stede.

Johnsen understreket at, jo da, regjeringens politikk var at bonuser i finansnæringen burde begrenses, og dette var noe man også jobbet mye med internasjonalt.

Men denne politikken må skilles fra belønningen av oljefondets forvaltere.

– Det er et helt eget løp, sa Johnsen.

Men hvorfor det? Hvis store og kortsiktige bonuser gir feil incentiver andre steder i finansbransjen, er det noen grunn til å tro at det ikke er slik i forvaltningen av oljefondet? Og er det ikke ekstra viktig at man unngår slikt når man forvalter fellesskapets penger?

Oljefondet planlegger å bruke 20 millioner kroner for å styrke finansfagene på Norges Handelshøyskole (NHH).

Det skriver studentavisen K7 Bulletin i sin neste utgave som slippes tirsdag.

Pengene skal gå til doktorgradstudenter ved Norges Handelshøyskole (NHH), og målet er å styrke det norske fagmiljøet innen finans, slik at Norges Bank kan rekruttere flere elitestudenter innen finans fra NHH.

http://e24.no/jobb/article3872584.ece

Lars Haakon Søraas skriver mye om Oljefondet og ønsket om passiv forvaltning:

http://soraas.na24blogg.no/

Søraas har en mastergrad i finans fra London School of Economics og en mastergrad i industriell økonomi fra NTNU.

Oljefondet er verdens nest største statlige fond:

http://www.dn.no/forsiden/borsMarked/article2005460.ece

FINANSMINISTER SIGBJØRN JOHNSEN:

Vil ikke avsløre forvalter

http://e24.no/makro-og-politikk/article3875366.ece

Hvem forvalteren var er nå avslørt:

http://www.dagsavisen.no/innenriks/article510986.ece

http://e24.no/makro-og-politikk/article3875991.ece

I tillegg ser det mer og mer ut som om det her er snakk om at den høye avkastningen som her har blitt oppnådd i stor grad er forbundet med høy risikotakning. Om denne risikoen var avtalt så skulle ikke selskapet blitt belønnet for å ta en slik risiko. Om risikoen ikke var avtalt så burde selskapet fått kjeft og ikke blitt belønnet.

Hva er det egentlig Oljefondet driver med her?

– Norges Bank må slutte å gi bort penger hele tidenInvestor Øystein Stray Spetalen mener Norges bank må bygge opp en intern forvaltning av Oljefondet.

http://www.dn.no/forsiden/borsMarked/article2007551.ece

http://e24.no/makro-og-politikk/article3876578.ece

Høyres Jan Tore Sanner refser Norges Bank for å bruke en forvalter som er dømt for kursmanipulasjon.

http://e24.no/makro-og-politikk/article3878816.ece

Sigbjørn er virkelig ute å kjøre Fagforeningstopp slakter statens hemmelighetskremmeri.

Den mektige fagforeningslederen Anders Folkestad reagerer kraftig på Sigbjørn Johnsen og Finansdepartementets uvilje mot åpenhet knyttet til forvaltningen av Oljefondet.

http://www.na24.no/article3015233.ece

Are Slettan

Verre og verre for oljefondet

http://areslettan.na24blogg.no/?p=2947

Oljefondet argumenterer for hvorfor forvaltningsavtalene må holdes hemmelig:

http://www.na24.no/article3014770.ece

Som begrunnelse for at informasjonen skal unntas offentlighet står det blant annet:

«Etter vårt syn faller avtaler mellom NBIM og NBIMs eksternforvaltere klart innenfor bestemmelsens ordlyd. En slik forståelse er videre i tråd med uttalelser i kongelig resolusjon til offentleglova av 17. oktober 2008 (side 65). Det heter her at bakgrunnen for at slike dokumenter ikke omfattes av loven er at «innsyn i meir konkrete investeringsstrategier, planar mv. vil kunne føre til at formuesforvaltninga blir dårlegare enn elles.» Det heter videre at «Kjerneområdet for kva slags dokument som fell utenfor lova er dokument som inneheld konkrete vurderingar og avgjerder om investeringar og om strategi og taktikk i samband med dette.» Vi tolker «strategi» og «taktikk» vidt, slik at det oppfatter både den rent investeringsmessige delen av NBIM, men også den operasjonelle delen av virksomheten, herunder taktikk og strategi knyttet til avtaleforhandlinger og innholdet i selve avtalene.»

De fleste av Statens pensjonsfond utland, Oljefondets rundt 50 forvaltere har en avtale med tak, eller cap, på forvaltningshonorarer. Likevel er det en del av forvalterne som ikke har et slikt tak.

En slik strategi kan spare Oljefondet for penger i form av det faste forvaltningshonoraret i bunnen.

http://e24.no/boers-og-finans/article3881285.ece

For at dette argumentet skal holde så må det være slik at forventningsverdien av forvaltningshonoraret må være lavere uten cap en med cap.

Ettersom vi i praksis snakker om en uendelig oppside her så forvaltningshonoraret senkes. I tillegg må typehonoraret senkes mye, etter som en risikerer veldig høye forvaltningshonorar. Oljefondet har veldig lang tidshorisont, og kan dermed ta denne risikoen. Det virker rart at Forvalterne velger dette, men hvem vet, de kan jo ha et perverst forhold til risikotakning. Fravær av cap medfører i utgangspunktet at en beveger seg inn i et området som ikke lengre har noe som helst med insats å gjøre, men i steden handler om deling av flaks.

Greit nok det kan være at agenten har denne perverse risikoprofilen og dermed ønsker å dele flaksen, problemet er bare det at det på korte horisonter ikke er mulig å skille mellom flaks og risikotakning. Dermed får vi et prisipal agent problem her hvor agenten/forvalteren i alle fall er fristet til å ta en risiko som er større enn det prinipalen/oljefondet ønsker, når det ikke er en cap med i bilde.

Det er capen som sikrer at insentivsystemet i det hele tatt virker. Om capen settes riktig så vil den sikre at fforvalteren alltid vil tjene på å yte full insats, men om capen fjernes så risikerer vi at forvalterne i steden eller i tillegg velger å ta høyere risiko enn vi ønsker.

Ettersom vi med en cap allerede klarer å ta ut alle de positive insentivene så hjelper det ikke hvor skjelden det skjer, om 1 av hundre, eller 1 av tusen for den slaks skyld, gjør det så vil det medføre en negativ forventningsverdi. Dermed går det ikke an å si at nei dette skjer ikke fordi det er snakk om gjentatte spill. Dette vil skje det vet vi. Dermed så må også denne reduserte forventningsverdien av risikojustert avkastning trekkes fra i forvaltningshonoraret før Oljefondet er fornøyd med reduksjonen i typehonoraret.

Og det er nå vi begynner å snakke om perverse holdninger til risiko blant forvalterne.

Pheim Asset Management er ikke forvalteren som fikk 500 millioner i honorar av Norges Bank Investment Management, sier kommunikasjonsrådgiver i NBIM, Øystein Sjølie til E24.

Dermed tilbakeviser han pressens spekulasjoner som har tiltatt i styrke de siste ukene.

Nå har spekulasjonene gått så langt at Oljefondet ønsker å sette en stopper for dem.

http://e24.no/makro-og-politikk/article3885425.ece

[…] med. Oljefondet har argumentert med at forvaltningsavtaler uten cap gir bedre forvaltning, noe som er feil. Og at forvaltningsavtaler uten cap gjør at en slipper å betale så mye i forvaltningshonorar, […]

Setter tak på Oljefondets bonuser

I fjor utbetalte Statens pensjonsfond utland, bedre kjent som Oljefondet, en halv milliard kroner til ett enkelt meglerhus.

En slik utbetaling vil ikke gjenta seg, lover Johnsen i et intervju med Aftenposten.

–-Vi tror et bonustak er viktig for den innenlandske legitimiteten i fondet. Det er hensynet til fondets omdømme som har vært avgjørende og som gjør at vi nå krever et tak i alle avtaler.

http://www.aftenposten.no/okonomi/innland/article4086823.ece

http://e24.no/makro-og-politikk/setter-tak-paa-oljefondets-bonuser/20044199